(골드만삭스, Oct/2024) Raising our S&P 500 2025 EPS growth forecast to 11% and lifting our 12-month index target to 6300

2024년 3분기 실적 시즌을 앞두고, 우리는 2025년 S&P 500 주당순이익(EPS) 전망을 $256(+6%)에서 $268(+11%)로 상향 조정하고, 2026년 EPS 추정치로 $288(+7%)를 도입한다. 우리는 2024년 연간 EPS 전망인 $241(+8%)을 그대로 유지한다.

- 우리의 수정된 추정치는 2025년과 2026년의 상향식 전략가들의 합의 추정치를 웃돈다. 우리는 시장이 2025년 $274, 2026년 $300의 수익을 자본화할 것으로 가정하며, 이는 하향식 분석가 합의에 대한 부정적인 수정치를 나타낸다.

- 현재 주가수익비율(P/E) 22배는 우리의 거시적 모델의 공정 가치와 일치한다. 우리는 2024년 연말까지 P/E가 변하지 않을 것으로 예상하며, 지수 목표를 5600에서 6000으로, 12개월 목표를 6000에서 6300으로 상향 조정해 각각 4%와 10%의 상승 여력을 시사한다.

Upgrading our S&P 500 EPS and price target

2024년 3분기 실적 시즌을 앞두고, 우리는 2025년 S&P 500 주당순이익(EPS) 전망을 $256(+6%)에서 $268(+11%)로 상향 조정하고, 2026년 EPS 추정치로 $288(+7%)를 도입한다. 2024년 연간 EPS 전망인 $241(+8%)은 그대로 유지한다.

우리의 향후 주당순이익(EPS) 추정치는 안정적인 거시 경제 전망을 반영한다. 경제 성장은 우리의 상향식 수익 모델에서 주요 변수로, S&P 500 EPS 성장의 변동성 중 50% 이상을 설명한다. 골드만 삭스 경제학자들은 2025년 미국 실질 GDP 성장률이 평균 2.3%, 2026년에는 2.0%일 것으로 예상하고 있다. 우리는 또한 세계 GDP 성장, 인플레이션, 금리, 유가, 미국 달러, 노동 시장을 모델에 반영하고 있다. 우리의 EPS 전망에 대한 가정과 민감도는 Exhibit 4에서 확인할 수 있다.

2025년 EPS 추정치 상향 조정의 주요 요인은 마진 확대이다. 우리는 매출이 5% 성장할 것으로 예상하며, 이는 명목 GDP 성장과 대체로 일치한다(이전에는 4%). 그러나 우리는 이제 2025년 순마진이 78bp 확대될 것으로 예상하며, 이전 예상치는 24bp였다. 거시적 배경은 여전히 비용보다 가격 인상이 더 빠르게 이루어져 적절한 마진 확대에 기여할 수 있는 환경을 제공한다. 또한 마진 전망의 상향을 지지하는 세 가지 미시적 요인이 있다.

첫째, 2024년 S&P 500 마진에 크게 부담을 주었던 특이한 비용이 2025년에는 완화될 것이다. BMY, GILD, VRTX를 포함한 일부 헬스케어 기업의 수익은 2024년 상반기 중 인수된 연구개발(IPRD) 비용으로 타격을 받았다. 인수합병 활동이 2025년에 새로운 비용을 발생시킬 수 있지만, 2024년의 IPRD는 매출 대비 역사적으로 매우 높은 수준이다. 우리는 IPRD 비용의 정상화가 2025년 S&P 500 EPS에 약 $3의 긍정적 영향을 미치고, 헬스케어 부문 마진을 2025년에 83bp 확대할 것으로 예상한다. 추가로, WBD는 2024년에 TV 네트워크에 대해 $90억의 감가상각을, UBER는 준비금 변경 및 합의와 관련하여 $5억의 비용을 기록했으며, 이는 S&P 500 EPS에 약 $1에 해당한다. 이러한 일회성 비용이 2025년에 발생하지 않음에 따라 커뮤니케이션 서비스 및 산업 부문의 마진 확대가 우리의 거시적 모델이 암시하는 것보다 더 큰 폭으로 이루어질 것이다.

둘째, 반도체 사이클의 회복으로 인해 정보기술(IT) 부문의 2025년 EPS 추정치를 상향 조정한다. 합의된 추정치를 기준으로 S&P 500 EPS 성장의 $7(20%)은 반도체 부문에 기인한다. 메모리 칩을 제외한 집적회로(IC) 출하량은 반도체 마진의 예측 지표로, 역사적 추세보다 약 10% 낮은 수준에 있다. 추세로의 복귀는 2026년까지 마진 확대로 이어질 수 있다.

셋째, 메가캡 기술주의 강세도 IT 및 커뮤니케이션 서비스 부문의 EPS를 지원할 것이다. 가장 큰 기술주들(AAPL, GOOGL, META, MSFT, NVDA)의 분기 EPS 서프라이즈는 지난 4분기 동안 평균 9%를 기록했다. 초과 실적의 규모는 줄어들 수 있지만, 최근 GS Communacopia 컨퍼런스에서는 지속적인 AI 수요가 강하게 이어지고 있어 이러한 주식들에 긍정적인 영향을 줄 것으로 나타났다.

2026년에는 S&P 500 매출이 4% 성장하고 순마진이 35bp 확대되어 12.6%에 이를 것으로 전망한다. 근접한 추세의 GDP 성장과 타이트한 노동 시장이 특징인 온화한 거시적 전망은 기업들이 마진을 확대할 수 있는 여지가 제한적일 것임을 시사한다.

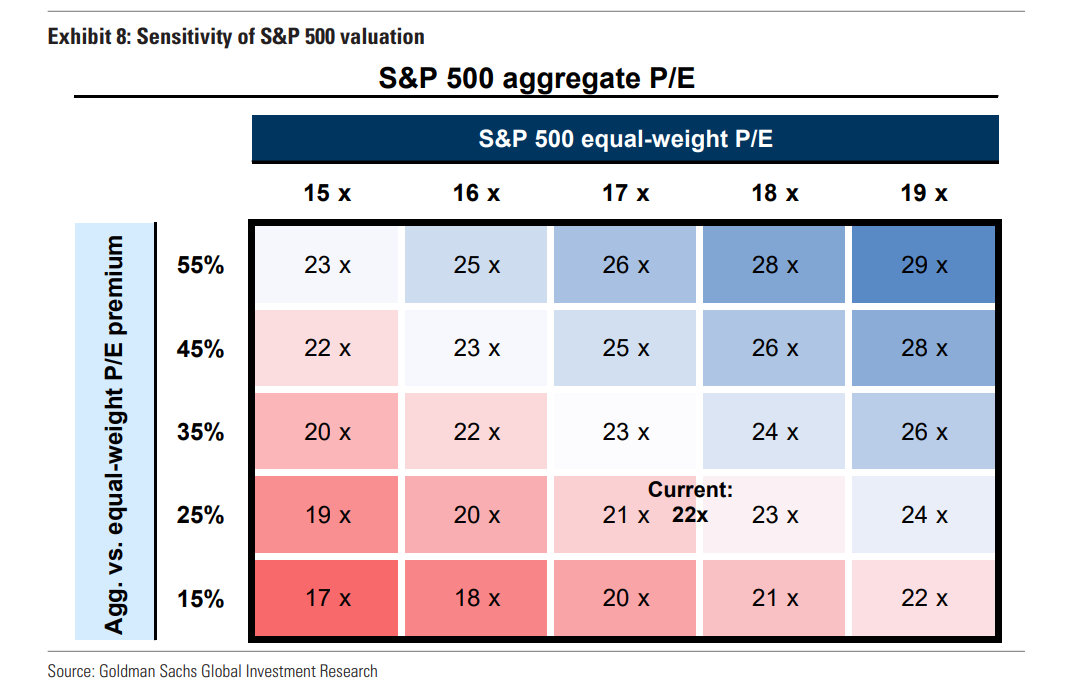

우리의 거시적 모델에 따르면 현재 S&P 500의 선행 주가수익비율(P/E) 22배는 공정 가치와 일치한다. 우리는 동일가중 S&P 500 P/E와 종합 S&P 500이 동일가중 지수에 비해 가지는 프리미엄을 별도로 모델링한다. 동일가중 P/E 모델은 실질 수익률, 2%에서 벗어난 선행 인플레이션의 정도, 노동 시장의 긴장도, 인구 통계, 그리고 EPS 성장률 변화의 함수이다. 이 모델에 따르면 동일가중 S&P 500은 15배에서 거래되어야 하며, 이는 현재 수준인 17배보다 낮다.

종합 대 동일가중 P/E 모델은 합의된 장기 EPS 성장률과 자기자본이익률(ROE)의 차이, 종합 지수와 중위 주식 간의 차이, 그리고 CEO 신뢰도의 함수이다. 이 모델에 따르면 프리미엄은 45%가 되어야 하며, 이는 현재 수준인 25%보다 높다. 종합적으로 볼 때 현재 종합 P/E 22배는 "공정 가치"와 일치한다고 할 수 있다 (Exhibit 7 참조).

우리는 2024년 연말에 P/E가 22배로 유지되고, 12개월 후에는 약간 축소되어 21배가 될 것으로 전망한다. 향후 3개월 동안 거시적 배경의 변화는 제한적일 것으로 예상된다. 그러나 연말까지의 밸류에이션 경로는 2024년 선거의 정책적 영향을 투자자들이 소화하는 과정에서 불안정할 수 있다. 12개월을 내다보면 경제 성장과 2026년 수익 성장의 둔화와 함께 완만한 경제 성장과 연준의 금리 인하 사이클을 예상한다. 이러한 상황에서는 P/E가 우리 모델의 공정 가치를 40% 초과한 바 있다. 만약 P/E가 공정 가치보다 10% 높은 23배 수준에 도달한다면(2021년 평균 수준과 유사), S&P 500은 12개월 후 6900에 거래될 것이며 이는 20% 상승을 의미한다. 그러나 성장 전망이 악화되면 S&P 500은 18배에서 거래될 수 있으며 이는 5400으로 6% 하락 여력을 나타낸다. 높은 실질 수익률은 S&P 500 P/E 배수가 약간 축소되는 결과를 가져올 것이다.

이 모든 것을 종합해 볼 때, 우리의 수정된 전망은 S&P 500의 3개월 목표가를 이전의 5600에서 6000으로, 12개월 목표가를 6000에서 6300으로 상향 조정한다. 6개월 목표가는 6100이다. 우리는 시장이 연말에 EPS $274(-1% 하향 조정)로, 12개월 후에는 EPS $300(-2% 하향 조정)으로 자본화될 것으로 가정한다. 12개월 가격 수익률 10%는 1980년 이후 중앙값인 12%와 비교된다. 우리는 높은 초기 밸류에이션으로 인해 수익률이 제한될 것으로 믿는다.

순환주 대 방어주의 성과는 대략 3-4%의 실질 GDP 성장과 일치하며 이는 GS의 3분기 GDP 추정치와 대체로 일치하지만 GS의 2025년 전망보다는 높다. 연방기금 선물은 이제 우리의 경제학자들의 기본 예측(3.25-3.5%)과 대체로 유사한 최종 금리 수준을 시사하고 있다. 이러한 성장과 금리 조합은 밸류에이션과 포지셔닝에 반영되어 있다. 동일가중 및 종합 S&P 500 P/E 배수는 모두 1980년 이후 90번째 백분위수를 초과한다. 비슷하게, 우리의 시장 심리지수는 지난 3주 동안 0.0에서 +0.3으로 증가하여 포지셔닝이 명확한 추세의 뒷받침이 되지 않는다는 것을 시사한다.

우리의 전망에는 상하향 리스크가 있다. 만약 P/E 배수가 변동 없이 22배로 유지된다면, S&P 500은 12개월 후 6600에 거래되어 15%의 상승 여력을 의미한다. 이전의 대부분의 기간에서 밸류에이션이 우리 모델을 초과한 것은 경제가 불황에서 벗어날 때 발생했다. 그러나 1998년의 사이클은 경제 회복 없이도 긍정적인 사례를 제공하는 예외적 사례였다.

'Global IB > Goldman Sachs' 카테고리의 다른 글

| 집중도, 경쟁, 그리고 규제 : "슈퍼스타" 기업과 반독점 규제의 그림자 (0) | 2024.10.26 |

|---|---|

| 골드만삭스, S&P 500 고성장 시대는 끝났다 (0) | 2024.10.22 |

| 골드만삭스, AI Top Picks ① AI 인프라 기업 (14) | 2024.10.15 |

| Gen-AI, Catalyst or Culprit? (0) | 2024.10.13 |

| US Weekly Kickstart - 23 August 2024 (0) | 2024.08.25 |

| 골드만삭스, JP모건 수개월내 미국 증시 신고가 기록 달성 (0) | 2024.08.19 |

| US Weekly Kickstart - 16 August 2024 (0) | 2024.08.18 |

| Summertime Blues : 아직은 조심해야할 시기 그러나 강세장은 진행중 (0) | 2024.08.10 |