2분기 실적은 모든 재무 지표에서 가이던스를 초과 달성했으며, 강력한 1분기의 모멘텀을 이어갔다.

2024년 2분기 주문량은 2023년 2분기 대비 약 57% 증가했으며, 최근 12개월 주문량은 전년 대비 37% 증가했다.

2024년 3분기 순매출 가이던스는 19억 3,500만 달러에서 19억 8,500만 달러이며, 조정 영업이익 가이던스는 3억 7,500만 달러에서 3억 9,500만 달러이다. 이는 2023년 3분기 대비 각각 중간값 기준으로 2억 1,700만 달러와 8,900만 달러 증가한 수치이다.

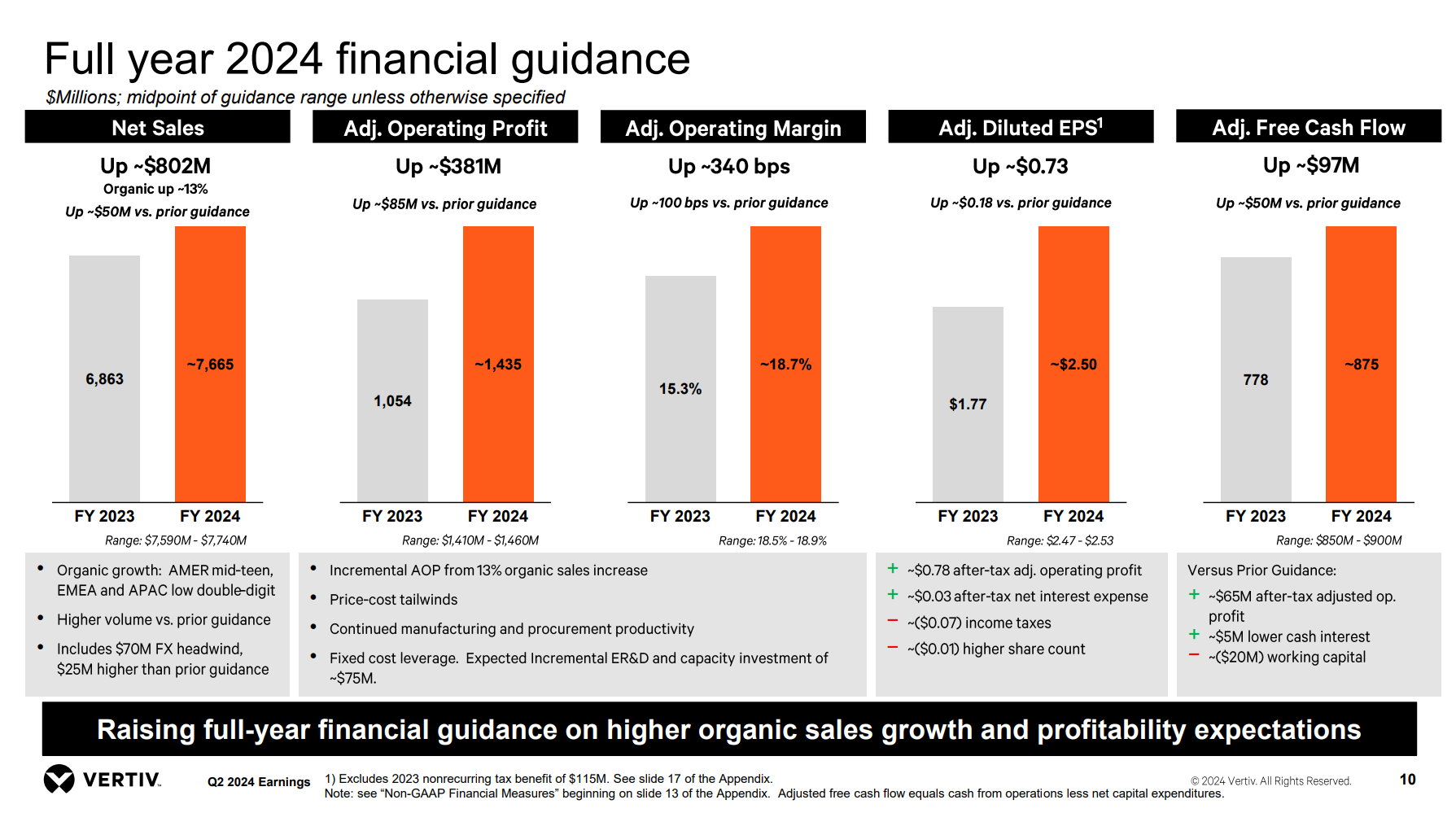

2024년 연간 순매출 가이던스를 75억 9,000만 달러에서 77억 4,000만 달러로, 조정 영업이익 가이던스를 14억 1,000만 달러에서 14억 6,000만 달러로 상향 조정했다.

(Goldman Sachs) 매수 등급 유지. 견고한 주문 성장(전년 대비 57% 증가), 여전히 성장하고 있는 데이터센터 최종 수요, 그리고 사상 최고 수준의 수주잔고(전년 대비 약 47% 증가, 분기 대비 11% 증가한 70억 달러로, 일부 주문은 2025년 이후 납품 예정)를 종합적으로 고려할 때, 이 회사가 2024년 이후에도 강력한 EPS/FCF 성장을 지속할 수 있을 것으로 전망.

최근 주가 하락(-14%, S&P 500은 2% 하락)을 다음과 같은 요인들로 분석:

- 포지셔닝 (실적 발표 전까지 주가가 연초 대비 89% 상승)

- AI 관련 주식들의 전반적인 위험 회피 분위기

- 확대된 멀티플 (실적 발표 전 버티브의 NTM EV/EBITDA가 22배로, 1년 전 14배에 비해 상승)

- 3분기 주문 성장 둔화에 대한 회사의 가이던스 (전년 대비 10-15% 증가, 분기 대비 감소를 의미)

그러나 회사는 대규모 프로젝트들이 2분기에 예약되면서 주문이 불규칙할 수 있다고 언급했다 (2분기 예약의 상당한 상승으로 이어짐). 경영진은 여전히 매력적인 수요 환경을 보고 있다.

우리는 매출/마진 강세를 반영해 예상치를 상향 조정하지만, 12개월 목표가는 116달러에서 104달러로 낮춘다. 이는 이제 Q5-Q8 EBITDA에 20배 (이전 24배)를 적용한 결과다.

nVent, Eaton, Schneider와 같은 동종 업체들이 15-22배의 NTM EBITDA에 거래되고 있음에 주목해야 한다. 우리는 특히 동종 업체 대비 성장을 고려할 때 버티브에 대해 20배 멀티플이 합리적이라고 믿는다.

'미주연 리포트' 카테고리의 다른 글

| 퀄컴, 3Q FY2024 실적 발표 (0) | 2024.08.01 |

|---|---|

| 치폴레와 맥도날드에서 알 수 있는 소비둔화의 실체 (0) | 2024.08.01 |

| 강세장에서는 언제나 조정이 있는 법 (0) | 2024.07.31 |

| 브로드컴 실적 분석 (0) | 2024.07.30 |

| 러셀2000 ETF (0) | 2024.07.27 |

| 크라우드 스트라이크는 떠나보내야.. (0) | 2024.07.27 |

| 미국 소형주 살펴보기 (3) | 2024.07.27 |

| 미국 생산성 둔화의 수수께끼 (0) | 2024.07.27 |