2010년 이후 기술 산업은 글로벌 주식 수익의 32%와 미국 주식 시장 수익의 40%를 차지했다. 이는 비합리적 과열이 아닌 더 강력한 기본적 요인을 반영한 결과다. 글로벌 기술 산업의 주당순이익(EPS)은 약 400% 상승한 반면, 다른 모든 산업을 합친 EPS는 글로벌 금융 위기 이전 최고점 대비 약 25% 상승에 그쳤다.

혁신적인 기술의 도입은 투자자들의 관심 증가와 함께 상당한 자본 유입 및 새로운 경쟁을 유발한다. 관심이 높아지고 주가가 상승하게되면 주식 가치가 기업들의 잠재적인 총 수익을 과대하여 초과할 수 있으며 이는 종종 거품을 형성하고 터지기도 한다.

역사적으로 투자자들은 경쟁의 영향을 과소평가하고 초기 혁신 기업들의 투자 수익률을 과대평가하는 경향이 있다. 동시에 투자자들은 새로운 제품과 서비스를 창출할 수 있는 산업 신규 진입자들의 성장을 과소평가하는 경향이 있다. 또한 가치평가 시 기존 및 새로운 제품 카테고리에서 더 높은 수익을 창출하기 위해 기술을 활용할 수 있는 비기술 산업의 기회도 과소평가하는 경우가 많다.

현재의 기술 산업은 거품 상태가 아니며 앞으로도 수익을 주도할 가능성이 높다. 그러나 리스크 관리를 위해 소규모 기술 기업들과 시장의 다른 부분에서 잠재적 승자에 접근할 필요가 있다. 여기에는 더 많은 인프라 지출 성장의 혜택을 누릴 구경제 기업들도 포함된다.

기술 산업에 대한 합리적인 열광 Tech’s Rational Exuberance

기술은 글로벌 금융 위기 이후 전 세계 주식 시장 수익의 가장 중요한 원동력이었다.

기술 산업의 성과는 다른 주요 산업들을 크게 앞섰데에는 그럴만한 이유가 있다. 주당 순이익은 급증한 반면, 기술을 제외한 모든 산업들은 대체로 정체되어 있었다.

점점 더 이러한 강력한 수익은 주로 미국의 소수 지배적 기업들에 의해 창출되고 있고, '비합리적 과열'이 반영한 것이 아니다. 이들 기업의 수익 성장은 더 넓은 시장의 성장을 압도했으며, 이는 그들의 성과를 정당화한다.

이러한 성공의 원동력은 소프트웨어와 클라우드 컴퓨팅을 활용하는 능력과 2010년 이후 특별한 수요 증가로 인해 발생한 높은 수익성에 있다. 그러나 2022년 이후 최근의 성과 급증은 AI에 대한 기대에 크게 기인한다. 지속적으로 강력한 수익 성장에도 불구하고, '하이퍼스케일러'라 불리는 점점 더 좁아지는 그룹이 주도하며 기업 가치가 상승하고 있다.

이것이 버블이 되고 있는지, 그리고 버블이 아니라 하더라도 이러한 높은 집중도의 위험이 높아지고 있는지에 대해 많은 투자자들은 궁금해하고 있다.

Story Time

최근 몇 년간 집중적인 투기는 지난 세기 말의 닷컴과 인터넷 붐에서부터 중국 성장, 암호화폐, 녹색 전환, 그리고 가장 최근에는 AI까지 다양한 내러티브를 중심으로 이루어졌다. 그러나 역사는 이보다 훨씬 더 긴 목록을 보여주며, 그 대부분은 새로운 기술의 출현을 중심으로 돌아간다. 새로운 혁신이 받는 관심은 혁신을 성장시키고 상용화하는 데 필요한 자본을 유도하는 중요한 부분이었다.

그리고 대부분 이러한 투기 기간 뒤에 있는 기술들은 혁신적인 것으로 입증되었다.

이는 중요한 2차 혁신, 새로운 제품과 서비스, 그리고 우리가 살고, 일하고, 소비하는 방식에 대한 광범위한 사회적 변화로 이어졌다.

그러나 그 과정에서 흥분은 종종 강박적인 열기로 변하며, 투자자들은 어떤 가격에라도 그 시장에서 소외되지 않기위해 뛰어들고 이때 버블이 형성되고 결국 터지게 된다.

최근 한 연구에 따르면 1825년부터 2000년 사이에 도입된 51개의 주요 기술 혁신 샘플 중 73%의 경우에서 주가 버블이 명백했다.

투자자의 관점에서 혁신의 성공과 최종적인 영향은 처음에는 알 수 없으며, 장기적으로 어떤 경쟁자가 성공할 가능성이 높은지 예측하는 것은 더욱 어렵다.

결과적으로 더 많은 신규 진입자가 등장함에 따라 투자자들은 미래의 성공을 댓가로 여러 회사를 매수하는 경향이 있어, 모든 가치평가의 합이 기술이나 산업이 창출할 수 있는 잠재적 수익을 과대 평가하게 된다. 투자자들에게 필요한 것은 중요한 혁신이나 시장 동인이 등장했을 때 이를 인식하는 것보다는 잠재적 이익을 올바르게 평가하고 올바른 승자와 패자를 식별하는 것이다.

그리고 오늘날 이 질문은 AI와 그 잠재력에 대한 현재의 집중과 관련이 있다.

AI가 새로운 기술은 아니지만, Chat-GPT와 다른 대규모 언어 모델의 출시 이후 투자자들의 상상력을 사로잡았고, 이와 관련하여 기업들도 마찬가지다. 2023년 7월 Nvidia 투자자의 날에서의 놀라운 실적은 이 산업의 잠재력에 대한 관심을 더욱 높였다. 그 이후로 투자자들은 이 주제에 대한 접근을 열망했고, 기업들은 업계 외부의 분야에서도 기록적인 수의 AI 언급으로 적절히 대응했다.

Lessons from History; the Market Risks and Opportunities in AI

새로운 혁신의 '생명 주기'와 그것이 주식 시장에 미치는 영향에 대해 역사는 무엇을 말해주는가? 일반화하기는 어렵지만, 몇 가지 공통적인 특징은 다음과 같다:

• 획기적인 기술이 등장하고 상업적 규모에 도달한다.

• 새로운 기업들과 자본이 해당 분야로 유입된다.

• 투기가 형성되고 기업들의 가치가 상승하며, 종종 버블로 이어진다.

• 버블이 터지지만, 해당 기술은 경제와 주식 시장의 주요 동력으로 재부상하는 경향이 있다.

• 기술/산업은 소수의 대기업들이 지배하게 된다.

• 2차 혁신이 등장하여 초기 기술과 그 증가된 채택을 활용하는 새로운 기업과 제품을 만들어낸다.

• 다른 산업들은 이러한 혁신으로 인해 붕괴되어, 기존 기업들은 적응하거나 사라져야 한다.

• 2차 혁신은 새로운 고용 기회를 창출하고, 이와 함께 많은 혜택이 소비자에게 전달되면서 새로운 수요원을 만들어낸다.

• 생산성은 상승하는 경향이 있지만, 보통 이 새로운 기술의 완전한 채택과 네트워크 효과가 실현된 후에야 나타난다.

이 생명 주기 전반에 걸쳐 투자자들에게는 전형적으로 위험과 기회가 모두 존재한다.

위험은 다음과 같다:

1. 수익을 낮추는 경쟁의 영향을 과소평가하는 것.

2. 기술을 개발하는 혁신자들이 투자한 자본의 수익을 과대평가하는 것.

종종 간과되는 상승 기회는 다음과 같다:

1. 기술을 활용하여 새로운 수요와 성장의 원천을 창출하는 새로운 상품과 서비스를 만들 수 있는 신생 기업들.

2. 기술의 결과로 열리는 새로운 시장들.

3. 수요 패턴이 변화함에 따라 기술 분야 외에서 혜택을 받을 수 있는 기업들.

The impact of competition

새로운 제품이나 기술이 등장할 때, 특히 혁신적으로 보일 때, 투자자들은 새로운 경쟁의 규모와 그것이 기존 기업이나 최초 개발자의 미래 수익에 미치는 영향을 과소평가하는 경향이 있다. 역사를 살펴보면 투자자들의 흥분과 높은 수익에 대한 기대가 경쟁의 급증으로 이어지고, 결국 과잉 생산 능력으로 인해 수익이 감소하는 패턴을 보여주는 많은 유용한 사례가 있다. 그 결과는 종종 해당 산업 기업들의 대규모 평가 절하와, 일부 경우에는 기업들의 극적인 실패로 나타난다. 그럼에도 불구하고, 이 과정이 보통 기술의 종말을 의미하지는 않는다. 대부분의 경우, 초기 투자자 급증과 자본 지출의 여파로 남겨진 인프라는 새로운 제품과 서비스의 출현으로 이어진다.

책, 16세기:

인쇄기는 역사상 가장 위대한 '가능케 하는' 기술 중 하나였다. 1454년 발명 이후 그 영향은 놀라웠다. Buring과 Van Zanden의 연구에 따르면, 유럽에서 출판된 책의 수는 1550년까지 연간 약 300만 권으로 증가했는데, 이는 14세기 전체에 생산된 필사본의 총 수보다 많았다. 1800년까지 6억 권의 책이 출판되었다. 모든 기술 혁신과 마찬가지로, 책의 가격은 급격히 하락했다.

운하, 18세기:

운송을 위한 운하의 혁신은 제1차 산업혁명의 중요한 구성 요소였다. 최초로 건설된 운하들은 투자자들에게 강한 수익을 안겨주어 새로운 자본 유입을 유치했고, 이는 주가를 끌어올려 1790년대 런던 증권거래소에서 운하 주식의 버블을 초래했으며 1793년에 정점을 찍었다. 1800년대까지 운하의 자본수익률은 버블 이전 최고치인 50%에서 단 5%로 떨어졌고, 25년 후에는 운하의 25%만이 배당금을 지불할 수 있었다. 그럼에도 불구하고, 운하 인프라는 산업과 공장을 재조직하는 데 중요한 역할을 했고, 이는 다시 많은 새로운 산업, 사업, 제품의 성장을 촉발했다. 많은 원래 회사들이 실패했지만, 그 인프라는 다른 이들에게 강한 성장을 가져다주었다.

철도, 19세기:

19세기 영국에서 철도의 성장을 둘러싼 유사한 열광이 있었는데, 이는 경제 성장, 사업 조직, 사회적 변화 측면에서 똑같이 혁신적이 될 예정이었다. 자본이 밀려들면서 1845년까지 거의 1,240개의 프로젝트가 자본을 찾고 있었고, 네트워크의 길이는 1830년 100마일에서 1850년까지 6,123마일로 증가했다. 1840년대에 철도 주식의 가치 버블이 형성되었고, 1850년까지 대부분의 주식은 최고점에서 평균 85% 폭락했으며, 이 주식들의 총 가치는 그들에게 투자된 자본의 절반 이하로 떨어졌다. 운하와 마찬가지로, 인프라의 유산은 도시의 성장, 소비자 제품에 대한 수요 변화, 그리고 뒤따르는 다른 산업들에 핵심적이 되었다.

전신, 19세기:

1840년대 중반의 전신 혁신도 비슷한 효과를 가져왔다. 1851년까지 미국에는 50개 이상의 다른 전신 회사들이 같은 선로를 따라 경쟁하고 있었다. 수익이 떨어지면서 대부분의 회사들은 실패하거나 더 큰 단위로 통합되었다. 결국 Western Union Telegraph가 두 주요 경쟁사를 인수하여 1866년 미국 최초의 전국적 독점 기업이 되었다.

전화, 20세기:

전화의 발명과 상용화 이후에도 비슷한 열광의 물결이 있었다. 1894년 벨의 원래 특허가 만료되면서 투자와 경쟁의 급증을 불러왔다. 1904년까지 인구 5,000명 이상의 미국 도시의 60%가 두 개의 전화 네트워크를 가지고 있었다. 경쟁은 AT&T가 주도한 통합의 물결을 몰고 왔고, 결국 1913년의 반독점 합의로 인해 AT&T는 독립 전화 회사들을 인수하는 것이 금지되었고 Western Union Telegraph Company에 대한 지배적 지분을 포기해야 했다. 그럼에도 불구하고, 핵심 사업에 대한 제약은 AT&T가 Bell Laboratories 자회사를 통해 새로운 기술에 투자하도록 장려했고, 이는 통신 혁신의 새로운 영역에서 주요 혁신자가 되었다.

라디오, 20세기:

제1차 및 제2차 세계대전 이후 기간에는 새로운 시장 진입자들이 등장하면서 투자의 물결을 불러일으킨 소비자 제품에 대한 대규모 수요가 있었다. 예를 들어, 방송 라디오가 떠오르면서 라디오에 대한 수요가 급증했고 1923년에서 1930년 사이에 미국 가정의 60%가 라디오를 구입했다. 1920년에 미국 방송 라디오는 KDKA가 지배했지만, 1922년까지 성장하는 광고 산업의 지원을 받아 미국 전역에 600개의 라디오 방송국이 개설되었다. 버블이 발생했고 예를 들어 Radio Corporation of America(RCA)의 주식 가치는 1920년대에 5달러에서 500달러로 상승했지만 1929년에서 1932년 사이에 98% 폭락했고 대부분의 라디오 제조업체들이 실패했다. 그러나 광고와 새롭게 등장한 다양한 소비자 제품들의 지원을 받아 산업은 계속 성장했다.

개인용 컴퓨터(PC), 20세기:

PC 혁명은 시장에 진입한 새로운 기업들의 수와 가치 평가에서 유사한 붐을 일으켰다. IBM이 PC의 광범위한 상용화를 촉진하는 동안, 1980년대에 수백 개의 기업이 시장에 진입했다. 그러나 1983년, Atari, Texas Instruments, Coleco를 포함한 여러 기업들이 손실을 발표했다. PC 주가의 붕괴가 뒤따랐고 Commodore, Columbia Data Systems, Eagle Computer 등 많은 PC 제조업체들이 도산했다. 살아남은 몇몇 기업들이 회복하는 데 수년이 걸렸지만, 산업은 성숙해졌고 결국 소수의 기업들이 지배하게 되었다.

인터넷, 21세기:

이러한 패턴은 1990년대 후반 인터넷 버블 동안 반복되었다. 투자자들이 인터넷의 잠재력을 인식하기 시작하면서 투기가 급속히 증가했다. 검색 엔진 기업 Yahoo!가 기업공개(IPO)를 했을 때, 주가는 하루 만에 13달러에서 33달러로 상승했다. Qualcomm 주식은 2,600% 이상 가치가 상승했고, 13개의 주요 대형주는 1,000% 이상, 다른 7개의 대형주는 각각 900% 이상 1999년에 상승했다. Nasdaq 지수는 1995년에서 2000년 사이에 5배 증가했다. 2000년 정점 이후 단 한 달 만에 Nasdaq은 34% 하락했고 수백 개의 기업들이 80% 이상의 가치를 잃었다. Nasdaq 자체는 2002년 10월 저점을 찍을 때까지 거의 80% 하락했다.

꽤 일관된 역사적 패턴이 있다: 혁신적인 신기술은 상당한 자본과 경쟁을 끌어들이는 경향이 있다. 모든 역사적 사례가 극적인 버블로 끝나지는 않지만, 대부분은 수익이 안정화되면서 산업 전반에 걸쳐 가격이 하향 조정되는 것으로 끝난다. 버블이 터지고 많은 기업들이 결국 붕괴하는 경우에도, 이는 기술 자체가 실패한다는 것을 의미하지는 않는다. 그러나 증가하는 경쟁은 사이클의 정점에서 시장 기대치 대비 수익을 낮추는 데 중심적인 역할을 한다.

결국 원래 기술의 시장은 소수의 큰 승자들로 통합되는 경향이 있고, 성장 기회는 2차 혁신이나 원래 기술을 따르는 제품과 서비스로 이동한다. 현재의 지배적인 기업들의 경우, 이들 대부분이 이전 기술 물결, 특히 소프트웨어와 클라우드에서 이미 지배적이었다는 점에서 상황이 특이하다. 그들이 달성한 수익성의 규모로 인해 AI 분야의 매우 높은 혁신 비용을 흡수할 수 있는 독특한 위치에 있게 되었다.

현재 AI 승자들을 둘러싼 보호적 '해자'가 상당하고 가치 평가가 버블과 같지는 않지만, 이 분야의 새로운 특허 수가 급속히 증가하고 있어 새로운 경쟁자들이 등장하고 비용이 낮아질 것임을 시사한다. 생성형 AI의 특허 패밀리(같은 발명이나 기술과 관련된 특허 그룹) 수는 2014년 단 733개에서 2023년 14,000개 이상으로 증가했다.

투자 수익 과대평가 - 1990년대 통신업

경쟁이 종종 과소평가되는 것처럼, 혁신자들이 투자한 자본의 수익은 일반적으로 과대평가된다. 혁신의 중심에 있는 기업들은 시간이 지남에 따라 기술의 한계 비용이 떨어지고 용량이 증가하면서 높은 가치평가가 암시하는 수익을 달성하지 못하는 경우가 많다. 반면, 전형적으로 간과되는 기회는 초기 투자가 이루어진 후 산업에 진입하는 신규 진입자들이 다른 이들의 자본 지출을 활용할 수 있어 얻을 수 있는 수익을 투자자들이 과소평가한다는 점이다.

역사상 대부분의 주요 기술 혁신의 경우, 잠재력은 명백할 수 있지만 초기 단계에서는 어떤 비즈니스 모델이 궁극적으로 기술을 확장하고 상용화하는 데 지배적일지 명확하지 않다. 이는 인터넷 초기에 분명히 드러났다. 산업에 대한 잠재적 노출을 제공하는 모든 신생 기업에 대해 광범위한 투기가 있었지만, 기존의 승자들은 일반적으로 통신 회사들로 여겨졌다.

통신회사들은 잘 정립된 기업이라는 이점이 있었고, 많은 경우 전 독점 기업이거나 국영 기업으로, 변동성이 낮은 수익과 기존의 대규모 고객 기반을 가지고 있었다. 또한 인터넷의 기반 인프라인 광섬유 네트워크, 라우터, 무선 시스템, 통신 장비를 소유하고 개발했다. 그들은 e-쇼핑에서 인터넷이 주도하는 미래 수익의 높은 비중을 받기에 완벽한 위치에 있는 것처럼 보였다.

그러나 투자자들은 이 기업들이 한 자본 투자의 수익을 크게 과대평가했다. 이는 부분적으로 새로운 진입자들 때문이었고, 부분적으로는 투자된 자본의 엄청난 규모 때문이었다. 경쟁은 미국이 주도한 산업 규제 완화에 의해 자극받았는데, 미국은 1996년 통신법을 도입했다. 이 법은 이러한 트렌드의 기술적 융합을 활용할 수 있는 환경을 제공하기 위해 방송 및 통신 산업의 규제를 완화했고, 이에 따라 자본 투자가 급증했다.

연방통신위원회에 따르면, 미국에 설치된 광섬유 케이블의 양은 1996년 100만 마일에서 2000년에는 1000만 마일로 증가했으며, 대부분 부채로 자금을 조달했다. Global Crossing과 WorldCom이 붕괴했을 때, 각각 250억 달러와 1000억 달러의 부채를 안고 있었다. 유럽 전역에서도 비슷한 패턴이 발생했다. 영국에서는 2000년 4월 정부가 3G 주파수 경매를 허용한 후 지출 열풍이 일어났고, 이는 정부에 225억 파운드의 수익을 안겨주었으며, 독일의 유사한 경매는 약 300억 달러를 모았다.

그러나 결국 자본 지출 붐은 인터넷 사용을 위한 대역폭의 심각한 과잉 용량을 초래했다. 이러한 새로운 네트워크의 고정 비용은 매우 높았지만, 그것들을 통해 신호를 보내는 한계 비용은 매우 낮았다. 점점 더 경쟁이 가격을 낮추도록 강요했고, 2004년까지 인터넷 사용량이 몇 년마다 두 배로 증가했음에도 불구하고 대역폭 비용은 90% 이상 하락했다. 2005년까지도 미국의 광대역 용량의 85%가 여전히 사용되지 않고 있었다.

많은 기업들이 미국에서 상당한 부채를 상환할 수 없었고, 1999년의 일부 3G 라이선스 경매는 원래 입찰한 기업들이 입찰에 대해 채무불이행을 했기 때문에 다시 실시해야 했다. 경매가 다시 실시되었을 때, 입찰가는 원래 모금된 40억 달러의 10%에 불과했다.

결국 이러한 기업들의 가치는 더 광범위한 기술 버블과 함께 붕괴되었다. 2000년에서 2002년 사이에 다우존스 기술 지수는 86%를 잃었고 무선 통신 지수는 89% 하락했으며, 미국에서만 23개 기업이 파산했다. WorldCom의 실패는 2002년 7월 1,020억 달러의 손실로 역사상 가장 큰 주식 시장 실패가 되었다.

역사의 다른 사례들과 마찬가지로, 문제는 기술의 성장 잠재력을 잘못 계산한 것이 아니라, 투자자들이 기술과 인프라를 구축한 기업들의 미래 가치를 과대 평가했다는 점이다. 이 경우, 이전의 많은 다른 사례들처럼, 궁극적인 승자는 이러한 지출을 '무임승차'하고 용량을 활용하여 기술을 활용하고 새로운 제품과 서비스를 제공할 수 있는 비즈니스 모델을 구축할 수 있는 기업들이었다. 이러한 승자들 중 많은 수가 2006년 스마트폰의 등장과 앱의 출현 전까지는 나타나지 않았으며, 이후 플랫폼 기업, 승차 공유, 소셜 미디어 등의 성장하는 산업이 등장했다.

역사의 교훈; 기회

기술 혁신 시장이 장기간 소수의 매우 큰 기업들에 의해 지배될 수 있지만, 초기의 혁신적인 기술은 다른 혁신들의 전체 범위를 촉발하는 도관이 되며, 이와 함께 새로운 기업들과 시장 기회를 만들어낸다. 동시에, 기술의 다른 특성 중 하나는 새로운 혁신이 기업들에 의해 광범위하게 사용되면, 주요 수혜자는 더 낮은 가격으로 새로운 제품과 서비스를 즐기는 소비자라는 점이다.

예를 들어, 석탄과 증기가 제1차 산업혁명의 기초였지만, 다양한 다른 발전이 빠르게 뒤따랐다. 도시로의 대규모 이주와 농업에서의 이탈은 새로운 소비재에 대한 수요를 낳았다. 기계화된 직조기는 섬유 산업을 혁신했고, 일반적으로 가정에서 만들어지던 비누와 같은 가정용 제품들이 공장에서 제조되기 시작했다. 이는 새로운 시장을 만들어냈고 소비자 브랜드, 광고, 마케팅 구축의 촉매제가 되었다.

철도 붐 동안, 증기 기관은 철도의 발전을 이끌었고, 네트워크 효과와 연결성은 다른 기술들이 발전할 수 있게 했다. 마찬가지로, 제2차 산업혁명 동안, 전기를 만들기 위한 가스와 석유의 활용은 주요 원동력이 되는 발명 중 하나였다. 그러나 이는 차례로 강철의 대량 생산, 내연 기관과 자동차의 발전을 가능하게 했다. 공장에서의 현대적 조립 라인의 시작은 다양한 새로운 제품의 생산과 유통을 혁신하는 추가적인 혁신이 되었다.

마찬가지로, 철도 붐과 전신의 네트워크 영향은 많은 새로운 시장 기회와 기업들을 등장시켰다했다. 제3차 산업혁명의 컴퓨터 시대와 함께 서비스 산업의 급속한 가속화가 왔다. 최초의 트랜지스터화된 소비자 제품들이 1952년에 등장하기 시작했고, 소비자들이 낮은 전력 소비와 휴대성에 프리미엄을 지불할 의향과 능력이 있었기 때문에 새로운 시장을 열었다. 1950년대 중반까지, 북캘리포니아에서 실리콘 장치의 프로토타입이 개발되었다. 플라스틱과 더 가벼운 재료들 또한 상당한 새로운 성장 시장을 만들어냈고, 다국적 기업의 성장은 새로운 시장 기회를 열었다.

인터넷의 빠른 전개와 채택이 스마트폰의 발전과 보급을 가능하게 하면서 비슷한 패턴이 나타났다. 이는 차례로 이러한 폰에서 사용되는 '앱'(예를 들어, 택시와 음식 배달 서비스의 혁명을 생각해보라)과 '사물 인터넷'(연결된 가전제품과 장치의 세계)을 기반으로 한 기업들의 산업을 낳았다.

따라서, 오늘날의 선도적인 기술 기업들이 각자의 시장에서 지배적인 위치를 유지할 것이지만, 특히 머신 러닝과 AI를 중심으로 한 급속한 혁신은 새로운 기술 슈퍼스타의 물결을 만들어낼 것이다. AI와 로봇공학이 새로운 더 빠르게 성장하는 혁신적인 기업들을 만들어낼 뿐만 아니라, 비기술 분야에서 주요 구조조정 이익의 전망을 높일 가능성이 있다.

AI는 아직 버블 상태가 아니다... 그러나 다각화가 중요하다 AI Is Still Not in a Bubble... but Diversification Is Important

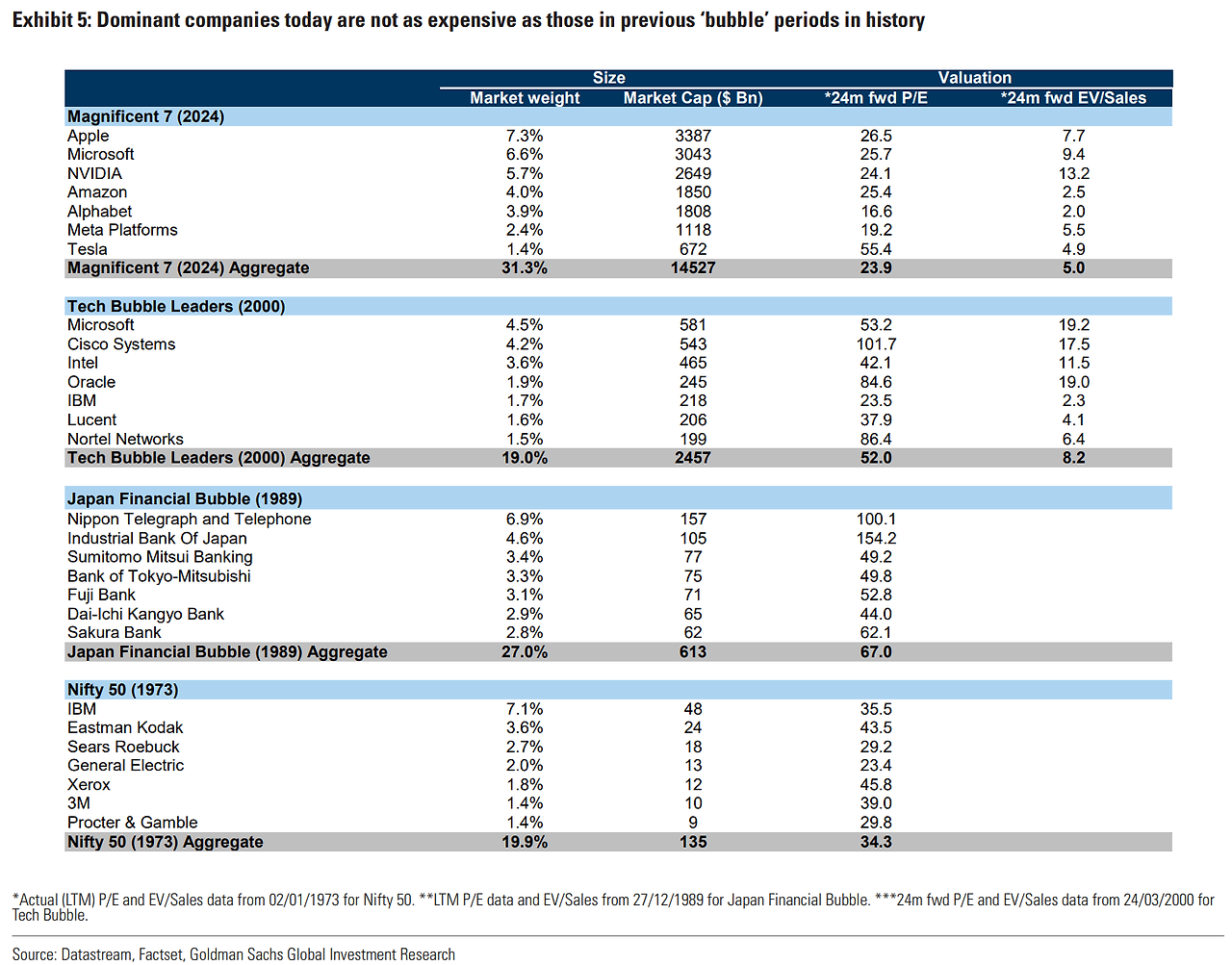

AI가 상당한 관심을 불러일으켰음에도 불구하고, 적어도 지금까지는 1990년대 후반의 인터넷과 같은 이전의 내러티브 투자 사이클과는 달리 가치평가의 버블을 일으키지 않은 것으로 보인다. 지배적인 기업들의 가치평가를 다른 시기와 비교해볼 때 버블에 빠질 가능성이 낮다.

현재의 가치평가는 1970년대 초 Nifty 50 시대, 1980년대 후반 일본의 버블, 그리고 2000년의 기술 버블을 포함한 최근의 다른 버블 시기에 일반적이었던 것보다 훨씬 낮다. 예를 들어, 오늘날 7대 기술 기업의 중위 PE와 EC/Sales는 2000년 기술 버블 정점에서의 지배적인 7대 기업의 약 절반 수준이다.

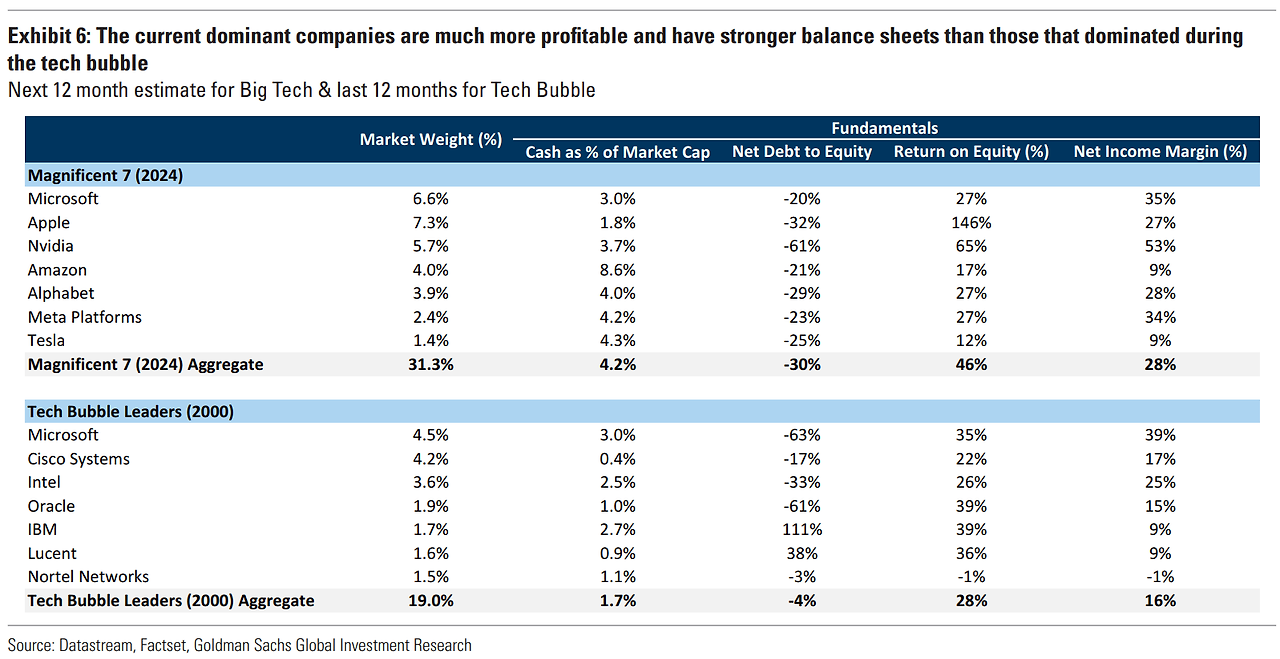

그러나 아마도 더 중요한 점은, 현재의 지배적인 기업들이 기술 버블 당시 지배적이었던 기업들보다 훨씬 더 수익성이 높고 더 강력한 재무구조를 가지고 있다는 것이다.

과잉 투자의 위험 Over-investment risks

지배적인 기업들이 현재와 예상 현금 흐름을 기반으로 정당화될 수 있는 가치평가를 받고 있을 수 있지만, 시장이 현재 가정하고 있는 투자 수익을 달성하지 못할 위험이 여전히 존재한다.

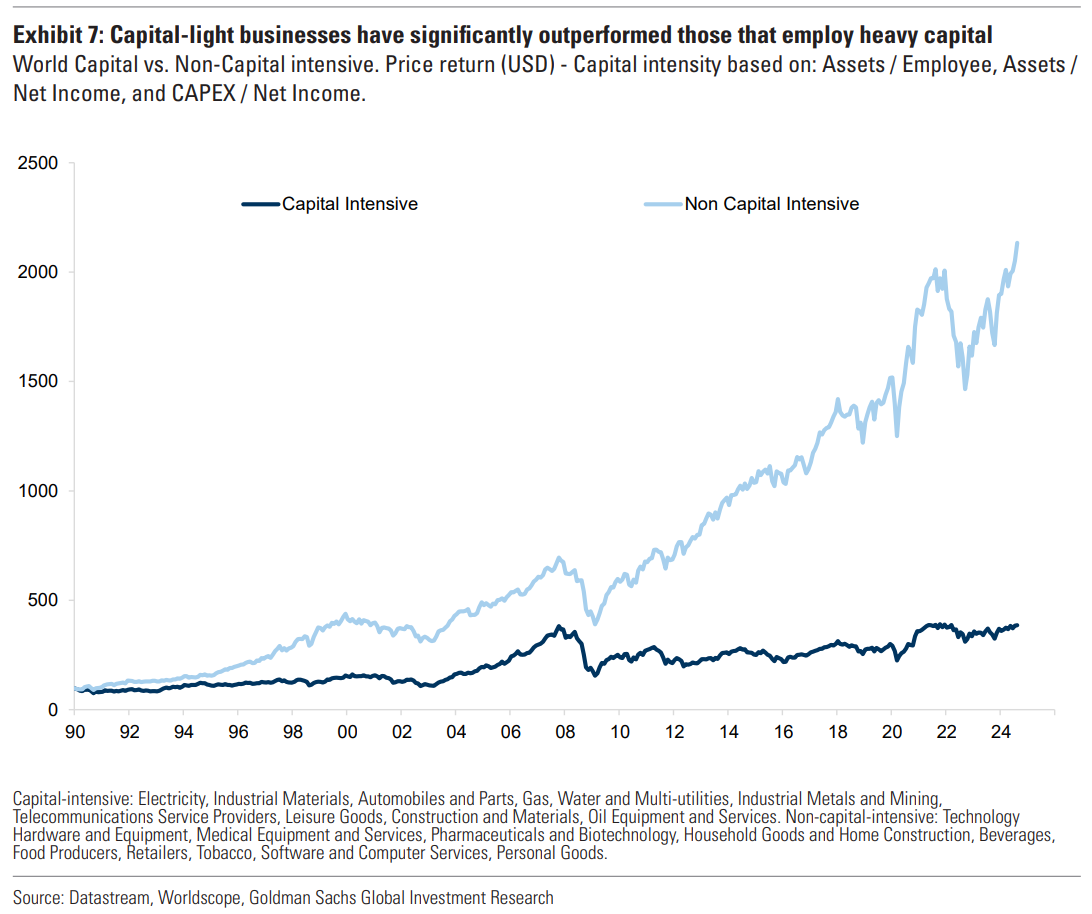

1990년대 후반부터 소프트웨어, 그리고 이후 클라우드 컴퓨팅은 매우 높은 마진과 낮은 자본 지출로 기술을 효과적으로 활용할 수 있었다. 금융 위기 이후의 초저금리 시대는 투자 자본은 매우 높지만 낮은 수익을 달성한 전통 산업에 비해 이러한 비즈니스 모델에 보상을 주었다(그림 7 참조).

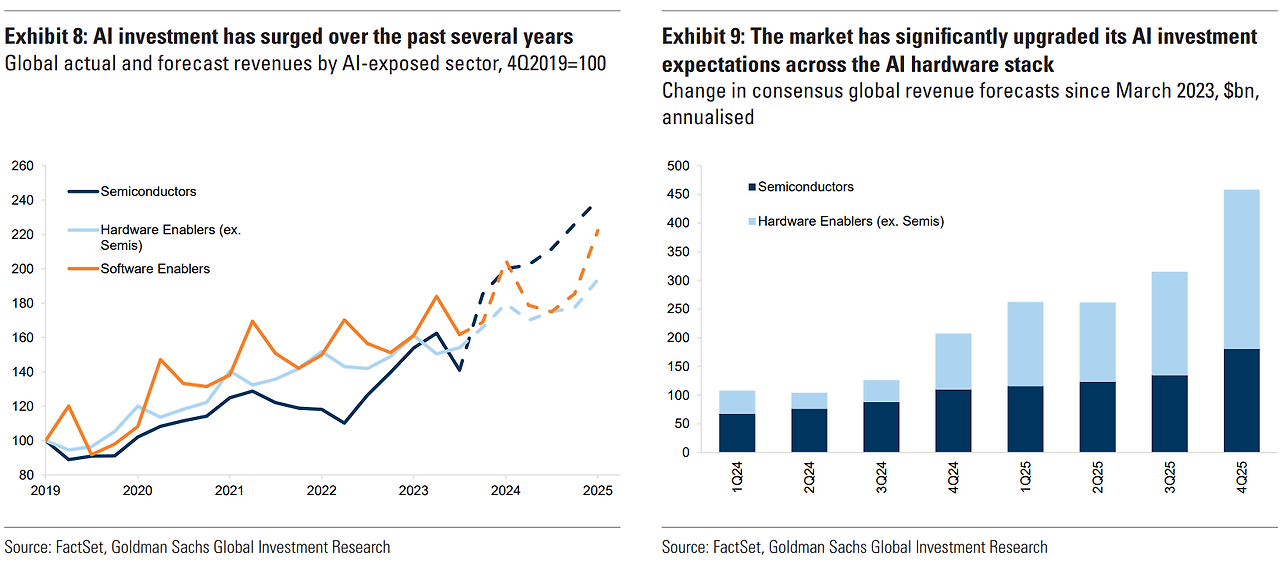

대부분의 AI '하이퍼스케일러'들은 이러한 성공에서 emergence했고 투자할 수 있는 규모와 현금 흐름을 가지고 있다. 그럼에도 불구하고, 오늘날의 AI 승자들은 더 이상 자본이 적게 드는 사업이 아니다. 인터넷의 네트워킹 기업들에서 봤듯이, AI는 주요 자본 지출 붐을 주도하고 있으며 지난 15년 동안 이 섹터를 특징지었고 현재의 가치평가가 계속될 것이라고 암시하는 높은 수익률을 억제할 위험이 있다.

많은 선도적인 기술 기업들이 현재 놀라운 속도로 지출을 늘리고 있다. Alphabet에 따르면, 2024년 1분기 자본 지출은 120억 달러였으며, 이는 '압도적으로 기술 인프라에 대한 투자에 의해 주도되었고, 가장 큰 구성 요소는 서버였으며, 그 다음으로 데이터 센터'였다. 연간으로는 비슷한 수준을 예상하고 있어, 약 500억 달러에 근접할 것으로 보인다.

International Data Corporation(IDC)의 Worldwide Artificial Intelligence Spending Guide의 새로운 예측에 따르면, AI 중심 시스템을 위한 소프트웨어, 하드웨어, 서비스를 포함한 AI에 대한 전 세계 지출은 2022-2026년 예측 기간 동안 연평균 성장률(CAGR) 27%로 성장할 것으로 예상되며, AI 중심 시스템에 대한 지출은 2026년에 3,000억 달러를 초과할 것으로 예상된다.

Nvidia는 2027년까지 데이터 센터 업그레이드에만 1조 달러가 투자될 것이라고 예측했다. 하이퍼스케일러들만으로도 현재 S&P 500 기업들의 총 자본 지출과 R&D의 23%를 차지하고 있다.

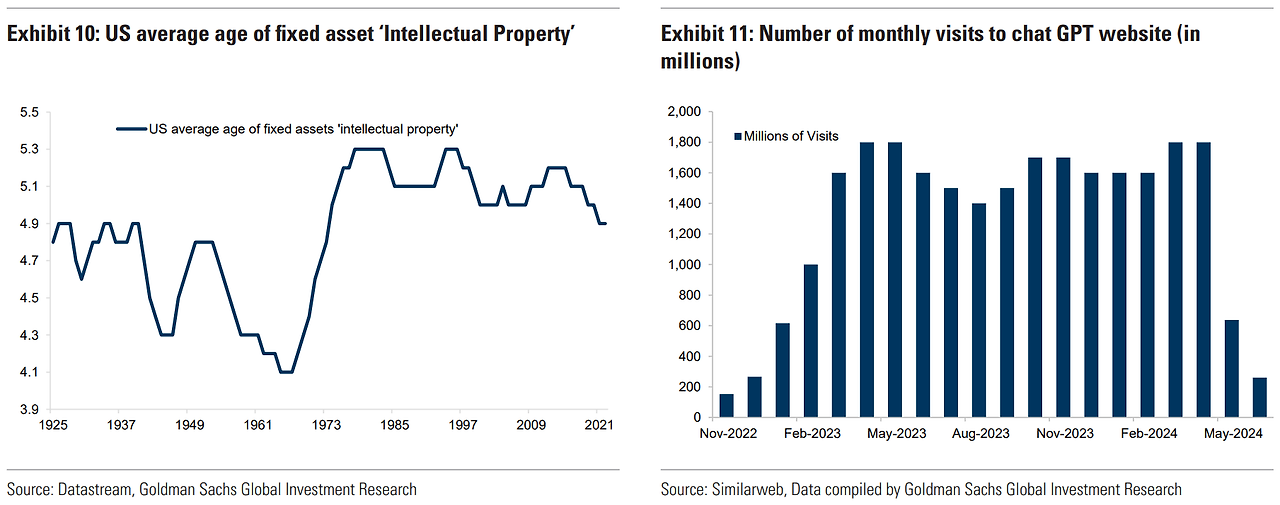

투자자들은 반도체와 하드웨어 '지원자(enabler)'들의 미래 수익에 대해 점점 더 자신감을 갖게 되었다. 아마도 놀랍게도, 기술에 투자된 모든 자본에도 불구하고, 지적 재산 자산의 수명이 증가하고 있다는 증거는 거의 없다. 실제로, 이번 세기 초부터 추정치에 따르면 그 수명은 감소하고 있다(그림 10 참조).

더욱이, chat-GPT에 대한 초기의 '흥분'은 월간 사용자 수 측면에서 감소하고 있다(그림 11 참조). 물론 이는 산업의 성장률이 강하지 않을 것이라는 의미는 아니지만, 다음 wave의 수혜자들이 이러한 기초 모델을 기반으로 만들어질 수 있는 새로운 제품과 서비스에서 나올 수 있다는 것을 시사한다.

위험은 경쟁이 증가함에 따라 수익과 마진이 감소하기 시작하고, 현재 지배적인 많은 기업들의 성장률이 하향 조정될 것이라는 점이다. 그럼에도 불구하고, 이전의 기술 사이클들보다 더 희망적일 수 있는 몇 가지 이유가 있다.

자본 지출이 급격히 증가하고 있지만, 현금 흐름 대비 자본 지출은 덜 우려스럽다. 기술 버블의 정점에서, TMT 주식들은 영업 현금 흐름(CFO)의 100% 이상을 자본 지출과 R&D에 지출하고 있었다. 오늘날, 미국에서 CFO 대비 자본 지출과 R&D의 비율은 현재 72%로, 40년 중앙값인 67%와 비교된다.

더욱이, 자본 지출의 상당한 증가는 실제로 강한 수익을 창출할 수 있으며, 비교해 보면 클라우드 혁신에서 우리가 보았던 것과 크게 다르지 않을 수 있다. 그들은 Microsoft가 Azure를 구축하기 위해 공격적으로 자본을 지출하던 2013-2016년 시기를 되돌아보며, 한때 Azure의 총 마진이 마이너스였지만 이후 매우 수익성이 높아졌다고 말한다. 그들은 Microsoft의 Gen-AI 수익(연간화된 50-60억 달러)이 Azure에 비해 더 빠르게 확장되었다고 주장하는데, Azure는 비슷한 수준에 도달하는 데 약 7년이 걸렸다.

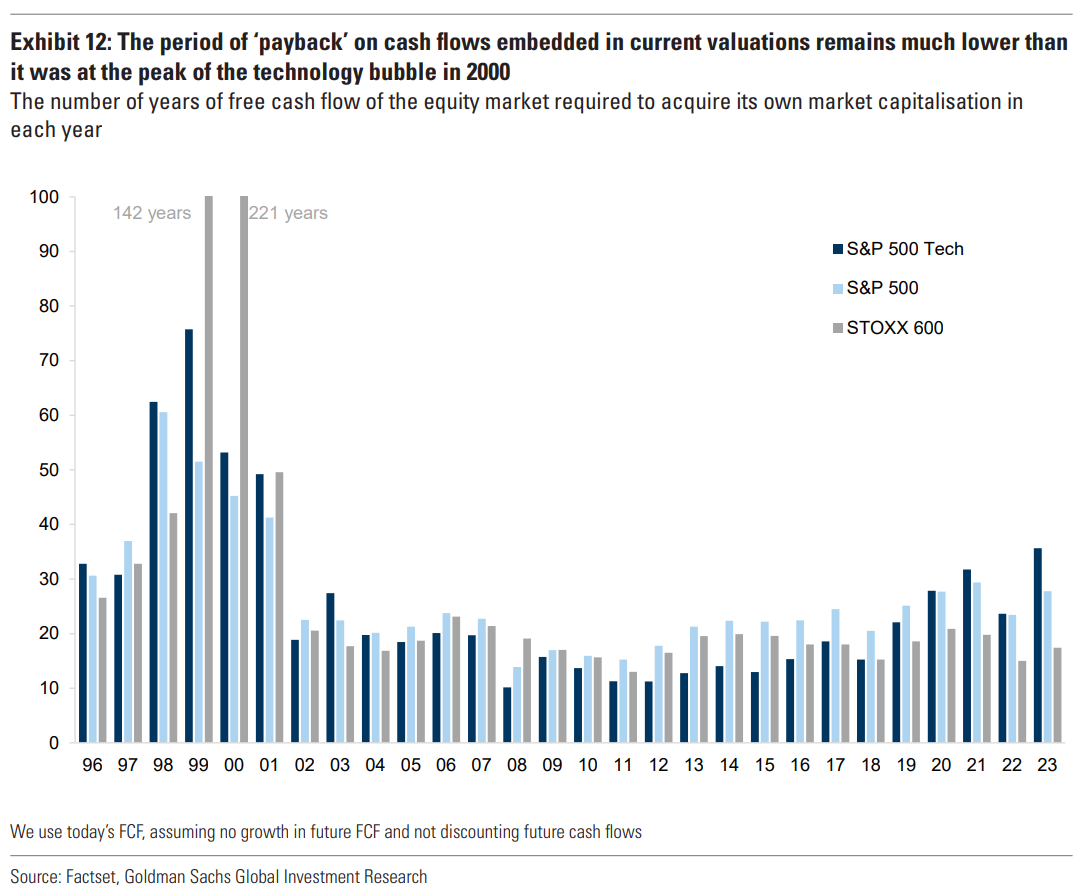

선도적인 AI 기술 기업들의 전반적인 자본 지출 집중도가 급격히 상승했지만, 오늘날 그 수준은 여전히 비슷한 수익 수준에서의 Azure 사이클 때와 대략 비슷하다. 또한, 자본 지출이 증가하고 미래 수익에 대한 기대가 가속화되었지만, 현재 가치평가에 내재된 현금 흐름의 '회수' 기간은 2000년 기술 버블의 정점 때보다 여전히 훨씬 낮다(그림 12 참조).

AI와 집중의 위험 AI and the Risk of Concentration

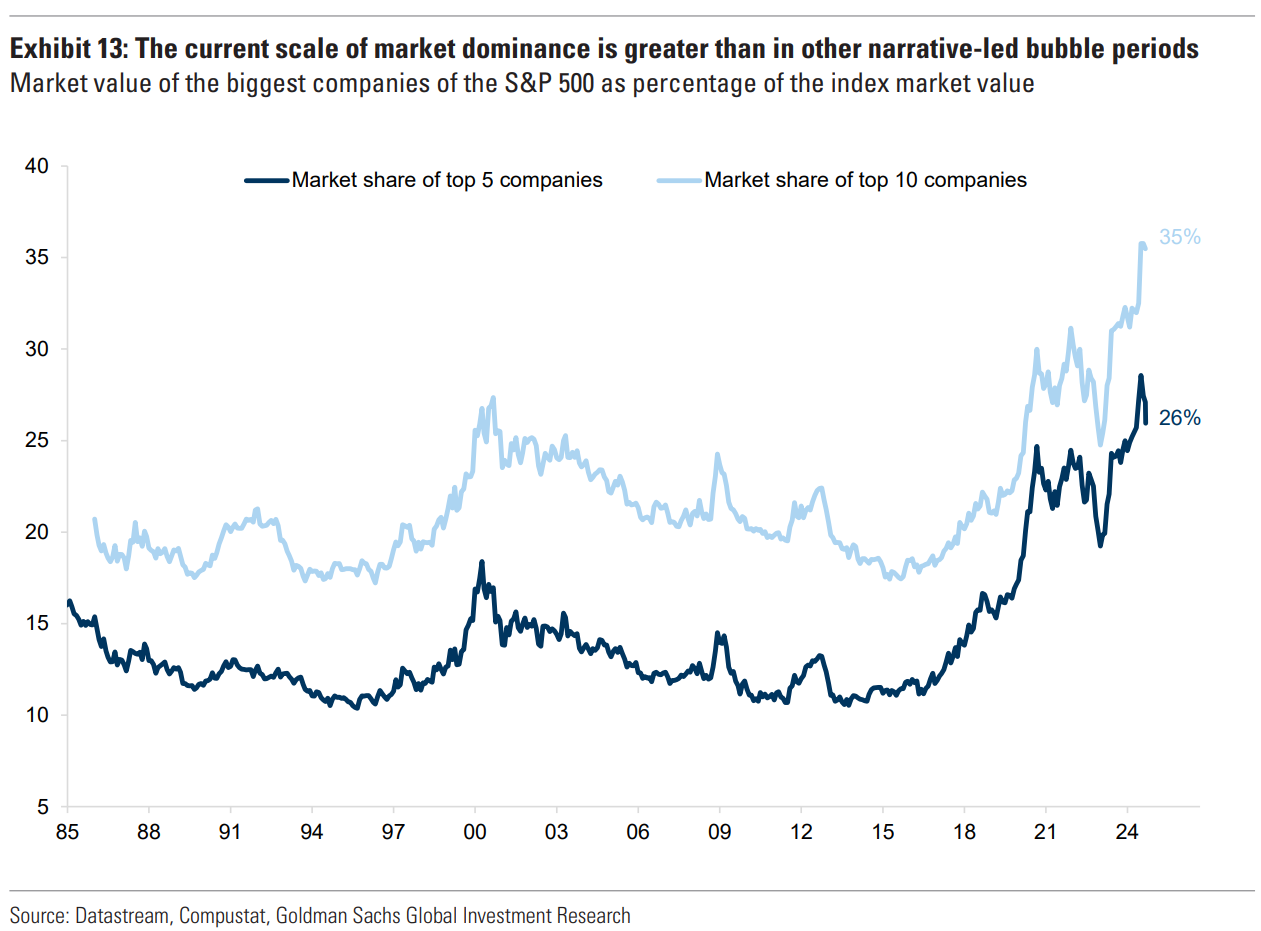

이 기업들이 다른 내러티브 주도의 버블 시기들보다 덜 고평가되어 있을 수 있지만, 이번에는 시장 지배력의 규모가 더 크다. 상위 10대 주식은 수십 년 만에 가장 높은 시장 점유율을 보이며 지수의 3분의 1 이상을 차지하고 있고, 상위 5대 기업은 S&P 500 총 가치의 26%를 차지하고 있다(그림 13 참조).

이 또한 비합리적이지 않을 수 있다. 지배적인 기업들이 주주 수익을 창출하고 시간이 지남에 따라 복리로 증가시키는 능력은 이 주제에 대한 많은 문헌에서 인정된 특징이다. 예를 들어, Bessembinder는 1929년 이후 공개적으로 상장된 주식을 가진 미국의 모든 26,168개 기업을 연구했고, 시간이 지남에 따라 총 부의 창출이 47.4조 달러였지만, 대다수는 주주의 부를 감소시켰다는 것을 발견했다. 그는 또한 주식 시장 부의 창출이 소수의 기업에 집중되는 정도가 시간이 지남에 따라 증가했다는 것을 발견했다.

이에 대한 이유 중 하나는 지배적인 기술 플랫폼에 요구되는 규모의 문제가 커지고 있기 때문일 수 있으며, 특히 컴퓨팅 파워와 R&D 지출에 관해서 그렇다. 더욱이, 이 산업에서 규모를 확대하는 데 필요한 투자의 규모는 일부 작은 경쟁자들을 배제하며, 특히 이제 이자율이 상승하고 자본 비용이 더 높아졌기 때문에 더욱 그렇다.

그럼에도 불구하고, 시장이 점점 더 소수의 기업에 의존하게 됨에 따라, 특정 주식의 실수로 인한 부수적 피해가 특히 높을 가능성이 있다. 또한, 다른 섹터나 세계의 다른 부분의 선도 기업들은 이 기업들보다 낮은 변동성을 누린다. 예를 들어, 이는 GRANOLAS(유럽의 11개 지배적 기업 목록)에 대해 사실이다.

7월의 시장 조정 이전에, '매그니피센트 7' 주식들은 S&P 500 수익의 약 50%를 차지한다(그림 15 참조).

높은 주식 집중도가 큰 위험인가? Is high stock concentration a big risk?

역사적으로, 새로운 진입자들이 나타나면서 경쟁이 기업들을 사라지게 하거나, 합병하거나, 인수되도록 강제하기 때문에 거의 모든 기업들이 무사하지 못했다. 이러한 관점에서, 소수의 주식에 의해 지배되는 시장은 점점 더 붕괴나 반독점 규제에 취약해진다. 과거에 거의 독점적 권력을 누렸던 기업들조차 결국 이러한 압력에 굴복했다.

• 예를 들어, Standard Oil은 1900년까지 미국 석유 생산의 90% 이상과 판매의 85%를 통제했다.

• Bell Telecom은 1969년까지 미국 가구의 90%에 도달했다. 1982년 Bell Operating Companies의 통제권을 포기하고 다른 회사들로 분할되기 직전, 시장의 5.5%에 도달했다.

• General Motors의 수익은 1955년과 1973년 사이에 S&P 500의 10% 이상이었다. 정점에서 General Motors는 미국에서 50%의 시장 점유율을 가졌고 1931년부터 2007년까지 세계 최대의 자동차 제조업체였다.

• IBM은 1970년대에 메인프레임 컴퓨터에서 지배적이 되었고 1981년에는 메인프레임 컴퓨터에서 60% 이상의 시장 점유율을 가졌다.

• Microsoft는 PC에서 지배적이 되었고, 2000년까지 PC와 노트북 시장의 운영 체제에서 97%의 점유율을 가졌다.

예를 들어, 1955년 이후 매년 Fortune 500에 등장한 회사는 단 51개뿐이다. 다시 말해, 1955년 Fortune 500 기업 중 올해까지 69년 동안 목록에 남아 있는 기업은 10% 조금 넘는다.

이러한 역사를 바탕으로, 70년 후인 2090년대에 Fortune 500 목록이 발표될 때, 오늘날의 최고 기업들은 거의 모두 현재의 구성대로 존재하지 않을 것이며, 우리가 오늘날 상상조차 할 수 없는 새롭고 떠오르는 산업의 새로운 기업들로 대체될 것이라고 가정하는 것이 합리적으로 보인다.

이 과정은 때때로 가속화되거나 느려지지만, 예를 들어 1980년 이후 평균 10년 기간 동안 S&P 500 구성 요소의 35% 이상이 교체되었으며, 이는 주로 혁신을 반영한다. 현재 미국 상위 50개 기업 중 절반만이 10년 전에도 상위 50위 안에 있었고, 많은 기업들이 1990년대 이전에는 존재하지도 않았다

(NVIDIA (1993), Amazon (1994), Netflix (1997), PayPal (1998), Alphabet (1998), Salesforce (1999), Tesla (2003), Facebook (2004)). 최근에는 Nvidia가 놀라운 속도로 성장하여, 불과 몇 년 전 상대적으로 작은 규모에서 세계 최대 기업이 되었다.

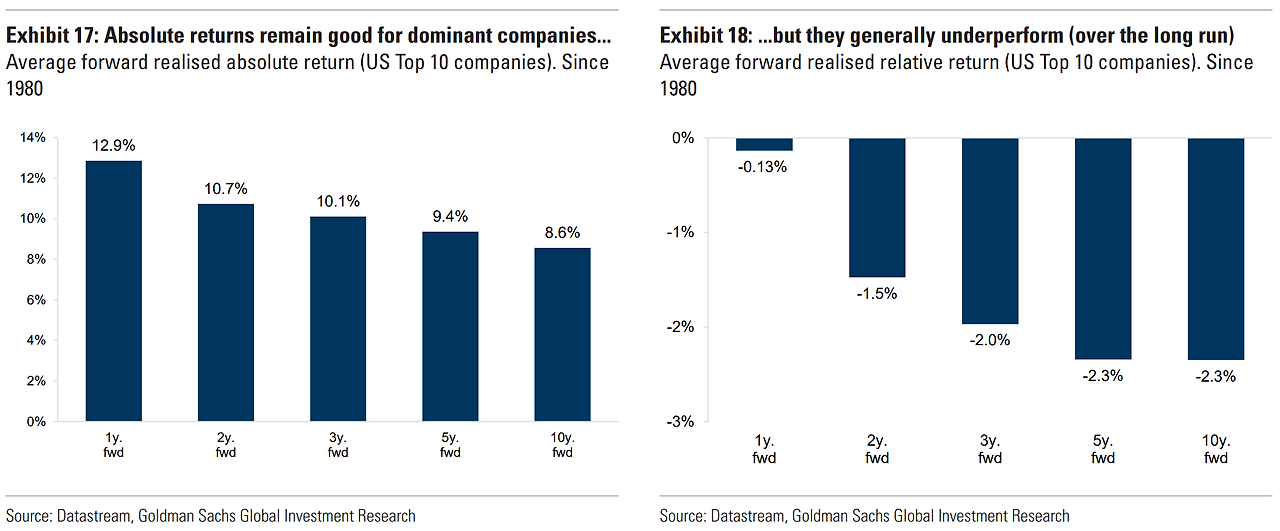

리더십의 변화와, 그에 따른 성장으로 인해, 역사적으로 볼 때 지배적인 기업들을 매수하는 것은 시간이 지남에 따라 더 낮은 수익률을 낸다는 것을 시사한다. 예를 들어, 그림 17은 1980년 이후 상위 10개 주식을 매수하고 보유했을 때 다양한 시간 범위(1년에서 10년까지)에 걸쳐 달성할 수 있었던 평균 총 수익률을 보여주며, 그림 18은 상대적 수익률(S&P 500과 비교)에서 동일한 내용을 보여준다.

이 데이터는 지배적인 기업들의 절대 수익률이 여전히 좋지만, 이러한 강한 수익률은 시간이 지남에 따라 감소하며, 그들은 종종 견실한 '복리 증식기'로 남아 있다는 것을 시사한다. 그러나 중요하게도, 투자자가 이들을 매수하고 보유하는 동안 다른 더 빠르게 성장하는 기업들이 나타나 더 나은 성과를 보이면, 지배적인 기업들의 수익률은 일반적으로 부정적이다.

이 모든 것이 이러한 기업들이 반드시 좋지 않은 투자가 될 것이라는 의미는 아니다. 그들은 여전히 좋은 복리 증식기로 남아있을 수 있고, 더 방어적이며 낮은 변동성과 더 높은 위험 조정 수익률을 누릴 수 있다. 그러나 이는 다음을 시사한다:

1) 지배적인 기업들이 향후 10년 동안 가장 빠르게 성장하는 기업일 가능성은 낮다.

2) 현재 지수 내 개별 주식의 위험이 매우 높아, 다각화를 통한 이익이 증가하고 있음을 시사한다.

다각화 기회 Opportunities for Diversification

기술 외 복리 증식 기업(ETCs) Ex Tech Compounders (ETCs)

기술이 버블 상태가 아닐 수 있지만, 대형 기술주의 특성은 더 다양하고 다각화된 포트폴리오에서 찾을 수 있다. 가장 큰 기술 기업들이 누리고 있는 수익 성장과 맞먹는 기업은 거의 없지만, 기술 산업 외에도 높은 마진과 투자 수익률, 미래 성장을 위한 재투자, 강력한 재무구조를 가진 기업들이 많이 있다. 우리는 이들을 기술 외 복리 증식 기업(ETCs)이라고 부른다.

우리는 부록에서 찾을 수 있는 글로벌 ETCs 목록을 작성했다. 이 목록은 시가총액이 100억 달러 이상이고 높은 마진(EBITDA > 14%, EBIT > 12%, 순이익 > 10%), 높은 수익성(ROE > 10%), 강력한 재무구조(ND/Equity < 75%, ND/EBITDA < 2x), 낮은 변동성(Vol < 50), 강한 성장 전망(매출 > 4% 및 수익 > 8%)을 가지며 지난 10년 동안 꾸준히 수익을 성장시킨 기업들을 찾는다.

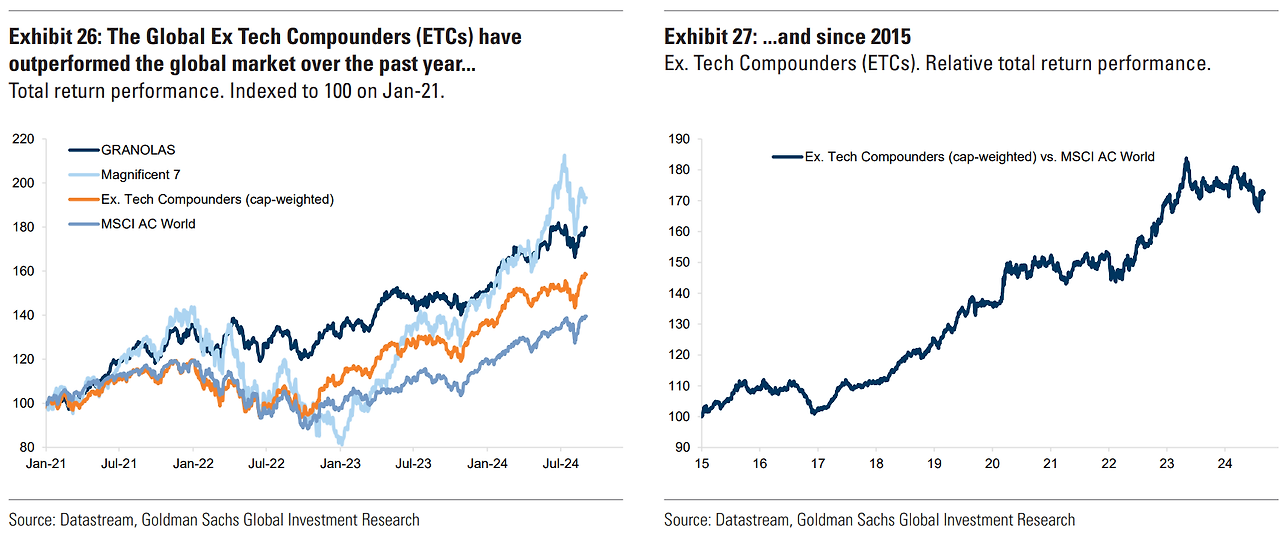

그림 26에서 볼 수 있듯이, ETCs는 지난 1년 동안 글로벌 시장보다 더 나은 성과를 보였으며 '매그니피센트 7'의 성과와 보조를 맞추었다. 우리의 글로벌 ETCs 목록의 가치평가는 2016년 이후 평균과 일치하며, 이 목록은 2018년 이후 세계 주식 시장에 대해 가장 낮은 프리미엄으로 거래되고 있다.

헬스케어와 바이오테크 Healthcare and Biotech

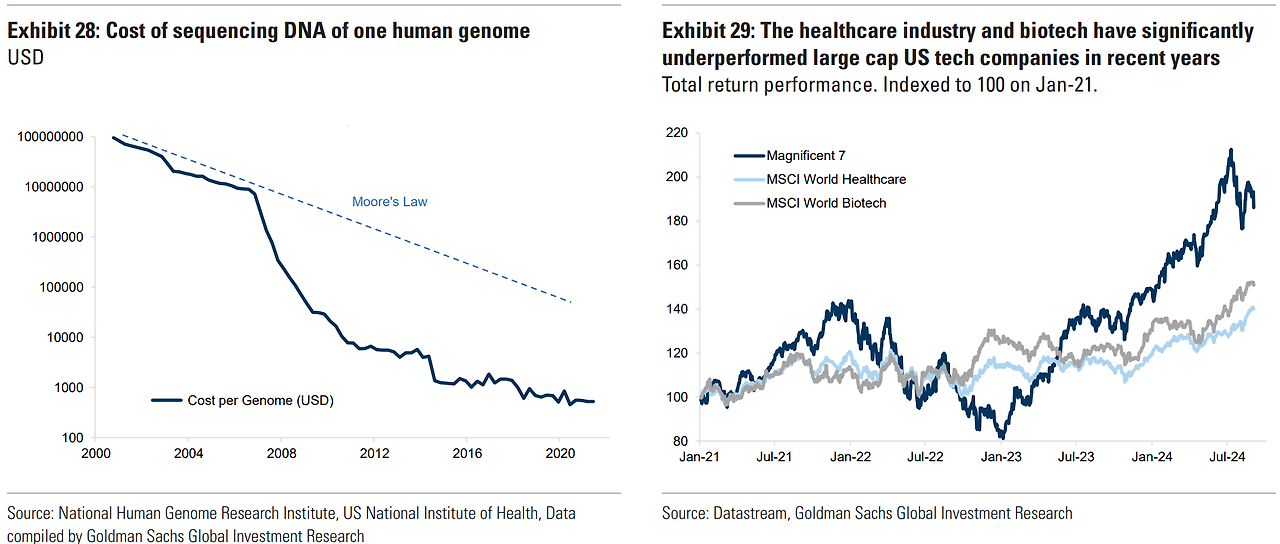

AI와 대규모 데이터 세트를 분석하는 능력으로부터 이익을 얻을 가능성이 높은 한 분야는 헬스케어와 바이오 기술이다. 이미 DNA 시퀀싱 비용의 매우 극적인 감소를 목격했는데(그림 28), 전체 게놈 시퀀싱 비용이 2001년 1억 달러에서 2022년 50달러로 떨어졌다. 이러한 감소 속도는 무어의 법칙을 크게 앞지르며, 새로운 의약품과 치료법 발견의 생산성과 비용에 상당한 증가가 있음을 시사한다.

AI는 또한 백신 개발에서 데이터 처리 속도를 크게 높이고 있다. 예를 들어, 리보핵산(RNA) 2차 구조 인식을 위한 알고리즘인 linearFold는 Covid-19 시퀀싱 속도를 55분에서 27초로 단축시켰다.

헬스케어 산업과 바이오테크는 최근 몇 년 동안 대형 미국 기술 기업들에 비해 significantly한 저조한 성과를 보였는데, 이는 기회가 가치평가에 fully하게 반영되지 않았음을 시사한다(그림 29).

AI는 다음과 같은 분야에서 합성 데이터 생성을 가속화할 수 있다고 믿는다:

- 약물 개발과 진단

- 새로운 약물 디자인 생성

- 개인 맞춤형 의학

- 헬스케어에서의 다양성과 형평성

- 제조 및 공급망 효율성

- 승인 및 출시 자료

은행 및 금융 서비스 Banks and Financial Services

1) 향상된 코딩 효율성

2) 데이터 추출: 대규모 데이터셋이나 문서에서 데이터와 내용 종합

3) 챗봇

4) 자동화

5) 인간/AI 협업

AI 도입으로 인한 ROE 상승 잠재력을 약 200bp로 추정한다(필요한 초기 투자 제외). 그들은 AI 영향이 주로 다수의 적당한 비용 절감에 의해 주도되며, 비용 기회가 수익 기회의 약 3배라고 강조한다.

로봇공학 및 사이버 보안 Robotics and Cyber Security

Cybercrime Magazine에 따르면 사이버 범죄는 2025년까지 연간 10.5조 달러로 세계에서 세 번째로 큰 경제에 해당하는 가치를 가질 것이며, Statistica는 2028년까지 13.8조 달러로 증가할 것이라고 제안한다. 사이버 보안에 대한 수요는 급격히 증가할 것이며 AI가 이 과정을 도울 수 있다. DataProt에 따르면 현재 프로세스는 약 10억 개의 프로그램과 매일 560,000개의 새로운 조각이 추정되는 맬웨어의 양을 따라잡을 수 없다. AI 자동화는 가장 해로운 것들을 탐지하고 구별하는 데 도움을 줄 수 있다.

우리 분석가들은 보안이 총 예산의 비율로 계속 상승함에 따라 보안 벤더들이 인프라 및 애플리케이션 계층 모두에서, 그리고 데이터 자세 투자 내에서 수혜자로 부상할 것으로 예상한다.

로봇공학에서는 AI에 의해 향상된 자율 주행이나 휴머노이드 로봇과 같은 신생 기업들이 주도하는 다양한 응용 분야가 큰 시장이 될 수 있다. 이미 발전이 빠르게 진화하고 있으며 업계 추정에 따르면 휴머노이드 로봇의 글로벌 시장은 2032년까지 2,140억 파운드에 이를 수 있다.

구경제와 인프라 The old economy and infrastructure

점점 더 대형 기술 기업들의 야망은 더 큰 전력 생산과 인프라에 의존하고 있다. 이러한 추세로부터 혜택을 받을 많은 기업들은 '구경제'에 속해 있으며, 오랫동안 정체되고 실망스러운 성과를 보여 왔기 때문에 훨씬 낮은 가치평가를 받고 있다.

AI는 기술 분야의 수익을 계속 높일 수 있지만, 이러한 기업들이 잠재력을 실현하기 위해서는 전력의 엄청난 증가(그리고 그에 따른 인프라 지출과 구리에 대한 수요)가 필요할 것이다.

우리 분석가들은 데이터 센터의 전력 수요가 10년 말까지 160% 증가할 것으로 추정하며, 이는 미국과 유럽에서 한 세대 동안 보지 못한 수준의 전기 성장 가속화를 이끌 것이다(GS Sustain: AI/데이터 센터의 글로벌 전력 급증과 지속가능성 영향, 2024년 4월 28일 참조).

지난 10년간 정체된 후, 우리의 미국 유틸리티 분석가들은 미국의 전기 수요가 2022-2030년 동안 연평균 성장률(CAGR) 2.4%로 증가할 것으로 예상하며, 데이터 센터가 그 성장의 약 90bp를 차지할 것이고, 2030년까지 데이터 센터의 전기 사용량이 likely하게 두 배 이상 증가할 것이다. 이는 데이터 센터가 차지하는 미국 총 전력 수요 비중이 현재 약 3%에서 2030년까지 8%로 증가할 것임을 의미하며, 2023-2030년 동안 데이터 센터 전력 수요의 CAGR이 15%에 달할 것으로 해석된다.

'미주연 리포트' 카테고리의 다른 글

| 빌게이츠, 앞으로 2~30년은 더 일하고 싶다 (7) | 2024.09.08 |

|---|---|

| 금리 인하로 인한 부정적인 측면 (10) | 2024.09.08 |

| 일론 머스크-도널트 트럼프 인터뷰 (9) | 2024.09.08 |

| 렉스 프리드만-도널드 트럼프 인터뷰 (5) | 2024.09.08 |

| 온리팬스 소유주, 배당금으로 6.3억불 받아 (13) | 2024.09.07 |

| 노벨상 수상자 조지프 스티글리츠, 큰 폭으로 금리 내려야 (8) | 2024.09.06 |

| 미국 대학에서 가장 연봉을 많이 받는 전공 (5) | 2024.09.06 |

| 미국인들이 생각하는 부자의 기준 (5) | 2024.09.04 |